12월까지 투자하기 위해 모아두었던 현금을 9, 10월 조정장에서 밸류에이션이 낮아진 종목을 매수하느라 거의 다 소진했습니다.

따라서 올 연말까지는 보유 현금이 없는 만큼 신규 매수보단 그간 많이 오른 종목을 처분하고 배당주를 일부 매입하는 포트폴리오 리밸런싱을 해볼까 고민하고 있습니다.

저는 현재 주로 미국 기업에 투자하는 CMA 계좌와 절세 혜택을 받기 위한 중개형 ISA, 총 두 개의 계좌를 운용하고 있습니다.

1. 중개형 ISA 계좌 매매내역

중개형 ISA 계좌는 기존에 s&p 500, tiger top 10, 미국 테크 top10 indxx, 미래에셋증권으로 포트폴리오가 구성되어 있었습니다.

배당률이 높은 종목이 한 개도 없어서 투자 배당수익률이 1%에도 못 미쳤었기 때문에 이번 달부터는 국내 대표 고배당주 가운데 하나인 맥쿼리 인프라를, 투자 배당수익률을 높이고 계좌의 변동성을 줄이기 위해 추가적으로 매수해 나갈 계획입니다.

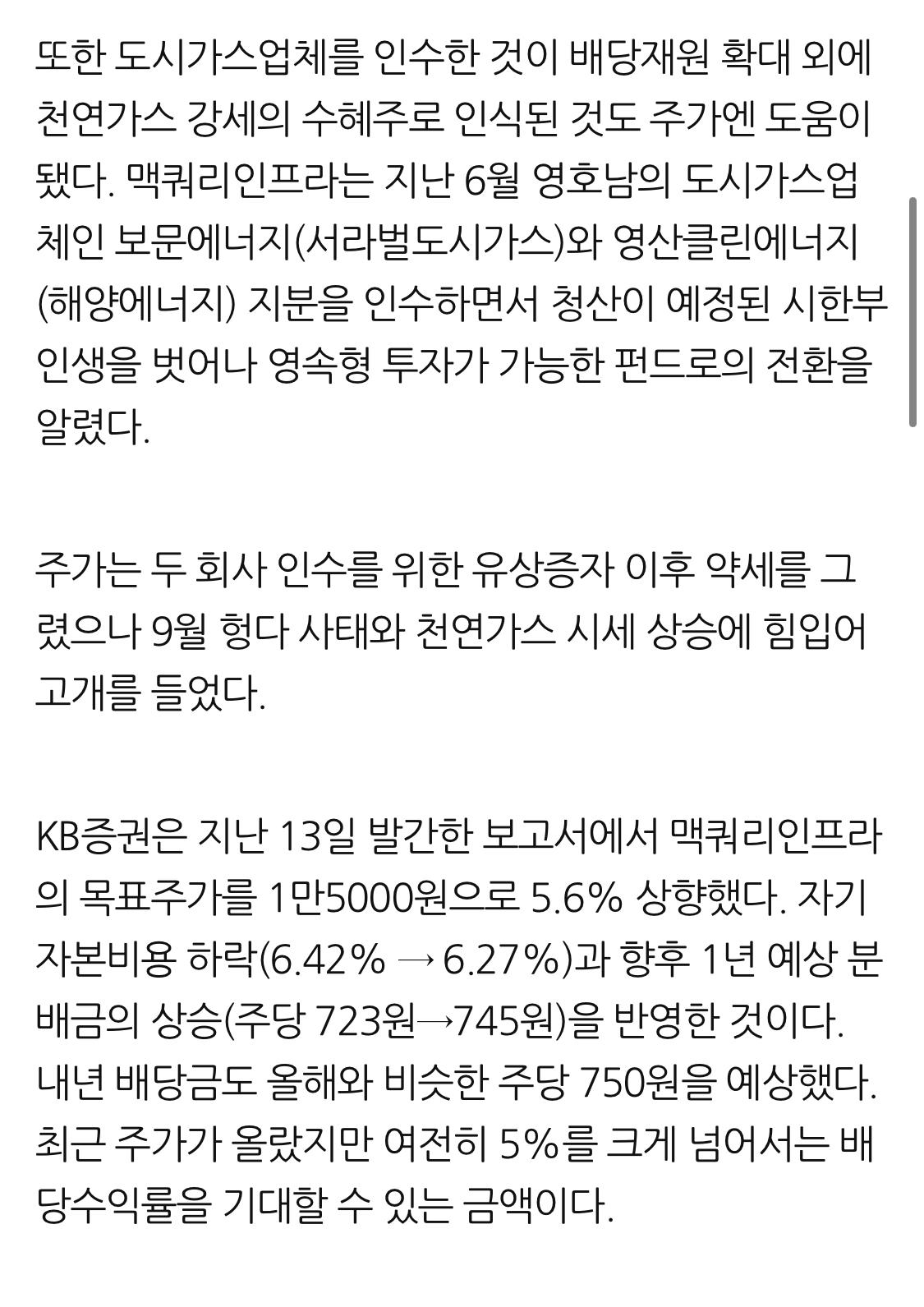

맥쿼리인프라는 국내의 사회 인프라에 투자하여 이러부터 발생하는 운용수익을 투자자에게 90% 이상 배당으로 지급해왔고, 10년 동안 안정적으로 우상향하는 차트를 보여주는 국내에 몇 안되는 안정 성장주 입니다.

얼마 전에는 신재생에너지, 도시가스 업체를 인수하며 수익구조 다변화에도 성공한 만큼 장기적인 관점에서 투자하기에 괜찮은 종목이라고 생각합니다.

다만, 현재 주가가 전고점에 근접하였고 최근 빠르게 상승한 만큼 소액을 매 월 조금씩 분할하여 매수하는 전략으로 접근할 계획입니다.

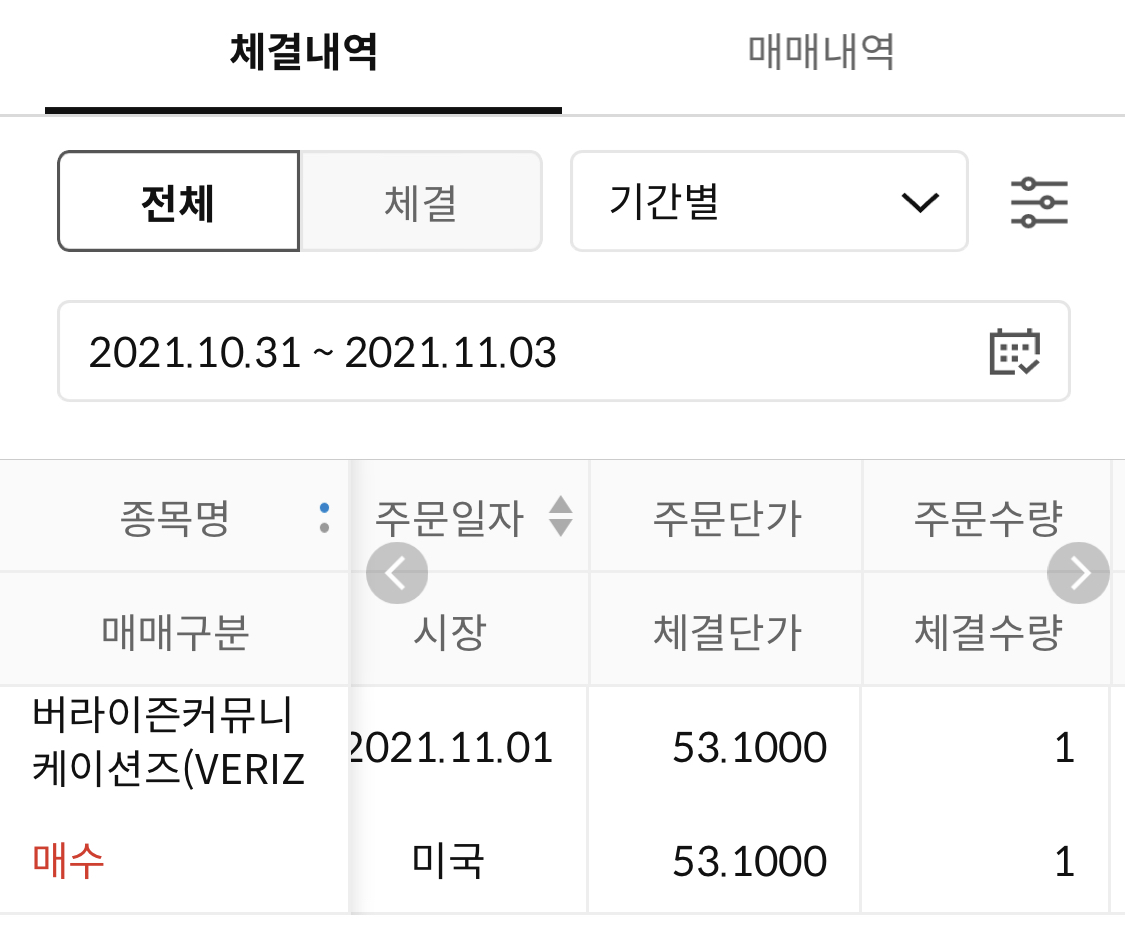

2. CMA 계좌 매매내역

해당 계좌에 보유 중인 종목이 대부분 마이크로소프트, AMD, 소파이 테크놀로지, 에어비앤비 등 배당보다는 미래 성장성을 믿고 투자하는 성장주에 해당합니다.

포트폴리오가 너무 성장주 한 쪽으로 쏠린 것 같아 9월부터는 버크셔 해셔웨이, 버라이즌, INVESCO S&P GLOBAL WATER ETF의 안정 성장주, 배당주를 편입하며 포트폴리오 구성종목 다양화를 시도하고 있습니다.

버라이즌은 최근 주가가 많이 하락하여 현재 배당수익률이 4.83%에 이릅니다. 분기 배당을 실시하며 달러로 배당금을 지급한다는 점에서 달러 현금 흐름을 만들기에 괜찮은 종목이라고 생각합니다.

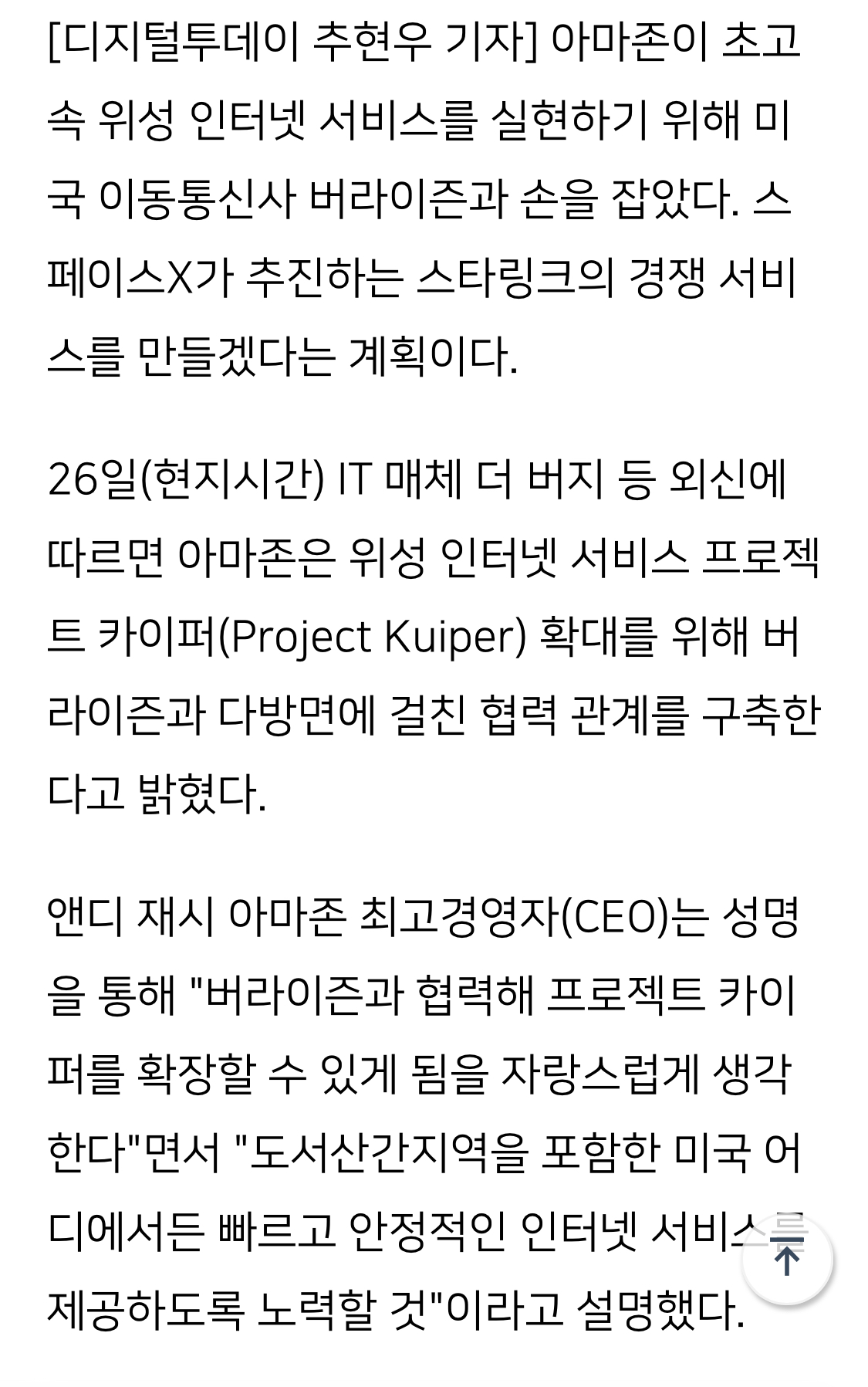

또한, 시대의 변화에 뒤떨어지는 기업이라는 혁신과는 거리가 먼 통신사라는 이미지는 투자자들로 하여금 해당 기업의 미래 성장성에 의구심을 갖게 만드는 경향이 있습니다.

하지만 버라이즌은 아마존과 위성 인터넷 사업을 위해 협력하고 구글, 넷플릭스, 애플 등의 글로벌 빅테크와 제휴 및 기술교류를 강화하며 미래 먹거리 창출을 위해 노력하고 있습니다.

마치 한국의 SK 텔레콤이 통신사의 이미지를 벗기 위해 다양한 시도를 하는 것과 비슷한 모습이라고 생각되네요.

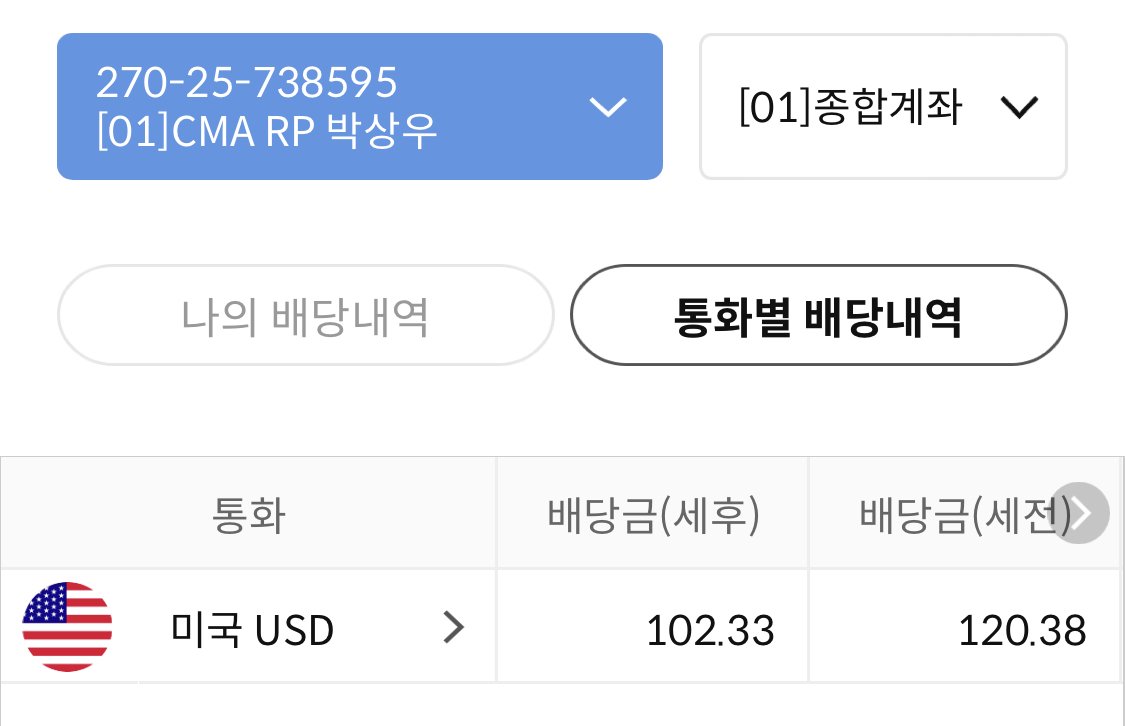

마치며, 제가 1년 동안 미국 기업에 투자하며 얻은 배당 수익은 세후 102달러입니다. 국내 기업에 투자하며 얻은 배당수익을 합하면 대략 23만원 정도가 될 것입니다.

작년 이맘때와 비교하면 투자액이 2배 이상 늘어났고, 내년 상반기까지 투자 배당수익률을 현재의 1.6%에서 2.0%까지 높이기 위해 포트폴리오 리벨런싱을 진행할 것을 고려하면 내년 이맘때까지 50만원 정도의 배당금을 얻을 수 있지 않을까 기대합니다🙂

제 목표는 졸업 전까지 연 120만원, 매달 10만원의 배당수익이 발생하도록 만드는 것인데 내년 이맘때에는 또 얼마나 목표와 가까워져 있을지 궁금하네요ㅎㅎ.

'투자 기록' 카테고리의 다른 글

| [매매일지] 2022년 마지막 주식 매수 (0) | 2022.12.21 |

|---|---|

| 2022년 7월 주식 매매일지 종합 (0) | 2022.07.25 |

| [투자 기록] 꾸준히 모아가고 있는 우량주식들 (feat. 이 또한 지나가리) (0) | 2022.05.11 |

| [매매일지] 22년 3월 첫 주 매매내역(JEPI, BRK.B, STOR, BAC) (0) | 2022.03.01 |

| [매매일지] 2021년 7월을 돌아보며. (0) | 2021.08.16 |