재무상태표의 구조

연결 기준, 삼성전자의 전체 자산 440조 가운데 현금성자산은 120조 원으로 30% 정도를 차지 -> 많은 언론사에서 삼성전자의 현금성자산이 과도하게 많다고 비판하였음. 당시 언론사들의 주장은 현금성자산은 비영업자산이기 때문에 현금이 많다는 것은 기업이 추가적인 수익 창출에 적극적이지 않다는 것.

그러나, 연결 재무제표가 아닌 삼성전자의 별도 재무제표(계열사의 자산, 부채가 포함되지 않은 삼성전자만의 재무제표)를 통해 확인한 삼성전자의 현금성자산은 3조 원 남짓으로 전체 자산 260조 원 가운데 1% 수준의 비중 차지.

-> 반도체 CAPEX에 투자하기 위해 삼성전자가 계열사인 삼성디스플레이로부터 20조원을 차입한 이유

모든 제조업의 자산 포트폴리오: 3가지로 구성 (CAPEX, WC, 비영업자산)

전체 자산에 대한 각각의 자산이 차지하는 비율은 통상 4:3:2의 느낌

(나머지 10%는 기타; 선급비용, 미수금 등)

제조업종에 속한 기업들의 경우 비영업자산에서 ‘현금성자산’이 차지하는 비율은

10% 정도가 평균값

자산 - 매출채권 회전율과 회수기간

매출채권 회전기간은 장부상 연간 매출액을 1개월치로 나눈 금액에 비해 재무상태표의 매출채권이 얼마나 쌓여 있는지 계산을 통해 감각적으로 구할 수 있음.

Ex) 삼성전자 연간 매출액 302조, 1개월 매출액은 25조 / 장부상 매출채권이 36조

-> 1.5개월 정도 판매액에 해당하는 매출채권을 보유하고 있으므로 삼성전자의 Credit Policy는 43일임을 알 수 있음.

자산 - 재고자산 회전율과 회수기간

재고자산 회전율:

얼마나 빨리 재고가 시장에서 판매되고 있는지, 얼마나 재고가 장기 정체되고 있는지 등을 판단하는 지표가 됨.

재고자산 회전기간은 장부상 연간 매출원가를 1개월치로 나눈 금액에 비해 재무상태표의 재고자산이 얼마나 쌓여 있는지 계산을 통해 감각적으로 구할 수 있음.

Ex) 삼성전자 연간 매출원가 180조, 1개월 매출원가는 15조 / 장부상 재고자산이 52조

-> 3.5개월 정도 판매량(원가 base로 계산)에 해당하는 재고자산을 쌓아 두고 있음을 알 수 있음.

자산 – 영업순환주기의 분석

재고로 창고에 보유하고 있는 기간 + 매출채권이 현금으로 회수되는 (회수되어서 다시 유/무형자산 등으로 재투자되는) 기간을 뜻하는 Operating Cycle의 중요성에 대해 알아보자

반도체 호황기의 삼성전자 Operating Cycle은 4개월 안팎: 1년에 3번 재투자할 수 있다는 뜻.

현재 삼성전자의 Opearting Cycle은 5개월로 악화: 1년에 2번을 초과하여 재투자할 수 없다는 뜻.

•Operating Cycle이 단축될수록 기업의 ROE는 개선

(b/c 듀퐁의 ROE 산식 -> ROE = 매출액순이익률 * 총자산회전률 * 총자산대비 자기자본) [재고(원가) -> 채권(판가)로 전환되는 과정에서 기업의 수익성(이익)은 계속해서 증가하기 때문에

* 운전자본(영업자산 - 영업부채)의 증가 (영업현금흐름 계산시 - 조정)에도 불구하고 삼성전자의 영업이익보다 영업에서 창출된 현금흐름이 큰 이유는 반도체 산업의 특성인 막대한 CAPEX로 인한 감가상각비를 더해주었기 때문

*영업현금흐름 계산 시 영업자산의 증가 -> -조정, 영업부채의 증가 -> + 조정

정리: 운전자본의 증가: 영업현금흐름에 - 효과

주의: 현금흐름표-’영업에서 창출된 현금흐름’을 영업이익과 비교해야 한다. ‘영업활동현금흐름’은 당기순이익에서 비현금성수익과 비용을 가감조정한 것에 더해 추가적인 조정을 해준 반면, ‘영업에서 창출된 현금흐름’은 실제 영업활동을 통해 유입된 현금의 크기를 나타내기 때문이다.

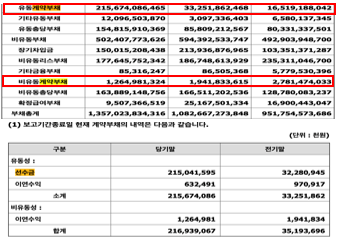

부채 – 부채의 구분

영업자산에서 영업부채를 차감한 것을 순영업자산 (Net Operating Assets)으로 부름

실무적으로는 순영업자산보다 투하자본 IC (Invested Capital)이라는 용어를 더 많이 사용

부채 – 기업이 자본을 조달하는 여러가지 이유

참고 – 좋은 부채와 나쁜 부채

부채도 그 부채의 성격에 따라 늘어나는 게 오히려 좋은 부채가 존재한다.

대표적인 항목이 바로 ‘선수금’과 ‘’이연수익부채’

선수금의 정의: 제품 또는 용역을 고객에게 제공하기 전에 먼저 수령한 돈

제품과 서비스를 고객에게 제공 (전달)해야 매출과 비용, 그리고 이익이 재무제표에 계상된다.

고객에게 제품이나 용역 제공을 완료할 경우, 선수금이 사라지는 구조로 회계처리가 이루어진다.

즉, 선수금 (영업부채)이 늘어난다는 건 미래의 매출이 늘어난다는 긍정적인 의미!

(나중에 때가 됐을 때 회사의 손익계산서에 수익과 비용으로 인식될 것이기 때문에)

ex. 고객이 아직 비행기를 안 탔는데, 티켓팅을 먼저 한 경우 -> 항공사는 고객이 티켓팅을 하면서 돈을 지불하고, 추후 고객이 비행기를 타야 매출을 인식한다. 고객이 비행기를 타기 전까지는 고객이 지불한 금액을 선수금이라는 부채 계정과목으로 잡아둔다.

‘이연수익부채’ : 고객이 항공사를 이용할 때마다 쌓이는 마일리지 (회계적으로는 고객이 나중에 티켓팅을 할 때 필요한 돈을 미리 납부했다고 본다)

즉, 항공사 입장에서 마일리지는 고객에게 공짜로 주는 돈이 아니고, 나중에 고객이 티켓팅할 때 지불할 돈을 현재시점에 미리 선지급 받았다고 간주하고 부채로 인식한다. 따라서 고객들이 티켓팅을 할 때마다, 항공사는 그 중 일부를 이연수익 이라는 부채로 회계처리한다.

* 정리: 선수금과 이연수익부채 규모가 증가하는 것은 기업의 향후 매출이 증가할 것이라는 신호

실제 사례 분석 (LG화학)

물적분할 전 LG화학, 이익잉여금이 크게 증가하지 않은 상황에서

대규모 차입을 통해 기존 Cash Cow인 석유화학 부문이 아닌 ‘2차전지 사업’에 투자.

이로 인해 자본 대비 부채 비율은 17기 50% 수준 -> 19기 100% 수준으로 2배 증가

당시 수주잔고가 많았다고는 하지만, 계속해서 자금을 차입하는 것에 부담을 느낀 LG화학은 ‘자기자본’을 가져와서 사업을 해야 겠다고 생각

=> LG화학이 택한 방법은 유상증자가 아닌 배터리 사업부의 물적분할 후 IPO’

LG화학이 유상증자가 아닌 배터리 사업부의 물적분할 후 IPO를 택한 두가지 이유:

공정거래법 상 지주회사가 지배력을 유지하기 위해선 상장한 자회사에 대해 30% 이상의 지분을 유지해야 함. 당시 LG의 LG화학 지분율은 30% 수준

-> LG화학이 10조의 유상증자를 추진할 경우, LG는 최소 3조원을 출자해야 함.

그런데, LG의 당시 보유 현금이 3조 원 미만이었기 때문에 LG가 유상증자에

참여하기 위해선 유상증자 or 신규 차입이 필요했음. 문제는 지주회사가 차입금이

자기자본 대비 2배 이상일 경우, 지주회사 자격 박탈된다는 것.

=> 이에 LG는 LG화학 배터리 사업부를 물적분할한 LG엔솔을 (주)LG의

손자회사로 만들었음.

* LG화학은 LG엔솔을 100% 자회사로 만든 뒤, 10%의 물량을 공모 -> 여전히 90%의 지분을 보유하기 때문에 지배력 문제 X & 지주회사 입장에선 한 푼도 쓰지 않고 자본조달에 성공한 것.

2. 모집할 수 있는 자금의 양이 유상증자에 비해 IPO가 압도적이기 때문에

1주당 유상증자 가액 결정하는 방법 =

이사회 유상증자 결의일로부터 [전일 종가 + 일주일 전 종가 + 한 달 전 종가의 산술평균 금액에서 20% 정도 Discount된 가격

하지만 IPO는 공모가격을 산정하는 process에 대한 규제 X (미래 먹거리인 2차 전지 사업에 대해 꿈을 그릴 수 있음)

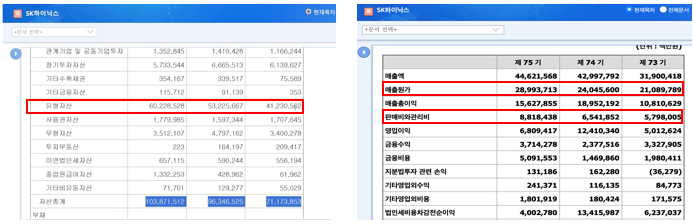

실제 사례 분석 (SK하이닉스)

SK하이닉스 사업보고서: 자산 총계 70조 -> 100조 (+30조)

이 중 유형자산 증가분이 20조 차지

반도체 사업은 전체 비용에서 고정비(인건비 + 감가상각비)의 비중이 60% 이상 차지, 변동비인 재료비 등이 차지하는 비중은 2~30% 수준이기 때문에 매출액 변동에 따른 손익의 변동이 매우 큰 산업임을 알 수 있음.

사업보고서, “비용의 성격”에는 매출원가와 판관비를 더한 전체 비용이 기록. 전체 비용에서 주석에 기록되어 있는 판관비를 차감하면 회사의 원가의 성격을 알 수 있음

Ex) SK하이닉스의 매출원가+판관비 = 37조 8천억 원, 주석에서 확인한 판관비는 8조 => 매출원가는 28조 원

Total 감가상각비는 14조, 판관비에 포함된 감가비는 2,600억 원 => 매출원가에 반영된 공장설비 등의 감가비는 13조 7천 억원

즉, 매출원가에서 고정비인 감가비가 차지하는 비중이 절반이므로 반도체 사업은 영업 레버리지가 매우 크다는 것을 알 수 있다

실제 사례 분석 (LG엔솔)

LG엔은은, SK하이닉스와 비교할 때 전체 자산에서 유형자산이 차지하는 비중은 그리 많지 않음.

LG엔솔은 일반적인 제조업종에 속한 기업들보다 재고자산이 전체 자산에서 차지하는 비중이 높다.

통상적인 제조업체의 재고자산 비중은 5~15%인 반면, LG엔솔의 재고자산 비중은 18% 수준

-> 2차전지 사업은 CAPEX가 많이 필요한 산업인 것도 맞지만, 실제로는 재고자산에 자금이 많이 묶이는 산업임을 알 수 있음.

((양극재, 음극재, 전해질 등을 공급처로부터 매입 -> 배터리 팩을 만들기 때문에 매출원가에서 원재료비가 차지하는 비중이 감가상각비에 비해 압도적으로 높음)

매출원가와 판관비를 더한 전체 비용은 24조 원, 이 중에서 전체 감가상각비가 차지하는 금액은 1조 8천억 원.

판관비-감가상각비는 1,400억 원 -> 생산설비에서 발생하는 감가상각비는 1조 6천억 원 수준.

인건비와 감가상각비가 매출원가의 대부분을 차지하는 SK하이닉스와 달리, LG엔솔은 재료비가 매출원가의 대부분을 차지한다.

'원재료 및 소모품 사용’ + ‘상품의 매입’을 더하면 19조 원인데, 이는 전체 매출원가 21조 가운데 변동비가 90%에 가깝다는 뜻.

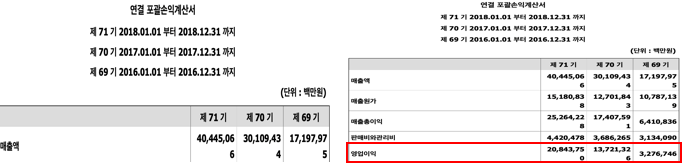

영업레버리지의 긍정적 사례(SK하이닉스)

2018년은 전체 ICT 기업 가운데 하이닉스의 영업이익이 1등을 기록한 년도.

2016년보다 2018년의 매출액은 2배 정도 증가했는데, 이때 영업이익은 얼마나 증가했을까?

참고: 매출원가에서 변동비가 차지하는 비중이 높은 기업이라고 하더라도, 일부라도 고정비가 존재한다면 매출액 성장율보다 영업이익 성장율이 조금은 더 높게 나오는 것이 일반적이다.

영업레버리지의 부정적 사례(SK하이닉스)

2019년에는 전년 대비 SK하이닉스의 매출액이 2/3 수준으로 감소 -> 영업이익은 1/10 토막.

한편, 삼성전자는 반도체 사업부의 높은 고정비 비중을 고정비 비중이 낮은 타 사업부에서 cover

'학회활동 및 취준 기록' 카테고리의 다른 글

| [학회활동] 대체투자 관련 용어 정리 (대체투자, PF, ECM, DCM) (0) | 2024.06.11 |

|---|---|

| [학회활동] 연합 리서치 대회 홍보 (단국대 INTEGRITY) (0) | 2024.05.23 |

| [학회활동] 조선업 산업분석 (0) | 2024.05.14 |

| [학회활동] 리스(Lease) 회계처리 복습하기 (1) | 2024.04.29 |

| [학회활동] 기준금리 인하가 주식시장에 미칠 영향에 대해 (0) | 2024.04.22 |