안녕하세요 노아의 부자연구소입니다.

오늘은 헬스케어 ETF인 XLV에 대해서 다뤄보려고 해요. 헬스케어 시장은 전세계적인 노령인구 증가추세에 힘입어 장기 성장성이 유지될 확률이 매우 높아요. 선진국일수록 노인 인구가 늘어난다는 것은 한국이 현재 가장 뼈저리게 느끼고 있습니다.

노인 인구가 늘어나면, 자연적으로 병치례도 많아 지며 그 과정에서 소비하는 재화가 어마어마합니다. 그리고 그 재화는 병원, 의료기기 제조업체, 제약회사 같은 헬스케어 기업 위주로 분배됩니다.

일본의 의료 복지 분야에서 근무하시는 한 블로거 분의 말씀에 따르면, 해마다 밀려 오는 노인 분들의 수요에 의해 허덕이는 현장을 보며, 헬스케어 시장은 성장할 수밖에 없는 산업이라고 굳게 믿고 계신다고 해요.

1. XLV의 역사적 퍼포먼스

그리고 이런 헬스케어 시장의 대표기업들을 모아둔 ETF인 XLV는 역사적으로 S&P500을 앞서는 수익률을 낸 몇 안되는 투자상품 중에 하나입니다. XLV는 우크라이나-러시아 전쟁이 발발하고 S&P500이 -3.44% 하락한 와중에도 3개월 수익률이 +3%, 6개월 기준으로 S&P500이 -8.9% 하락했지만 +3.31%의 수익률을 기록할만큼 약세장에서 비교적 강한 모습을 보입니다.

인플레이션, 금리인상, 경기침체 우려, 전쟁 이슈 등 수많은 외부변수로 S&P500이 지난 1년간(YTD) -21.51% 하락했지만 XLV는 -12.08% 정도만 하락하며 방어력이 우수함을 입증했습니다.

XLV가 출시된 1998년 이후 S&P500과의 퍼포먼스를 비교해보면, XLV가 +371.54% 상승하는 동안, S&P500은 +206.27% 상승하는 데 그쳤습니다.

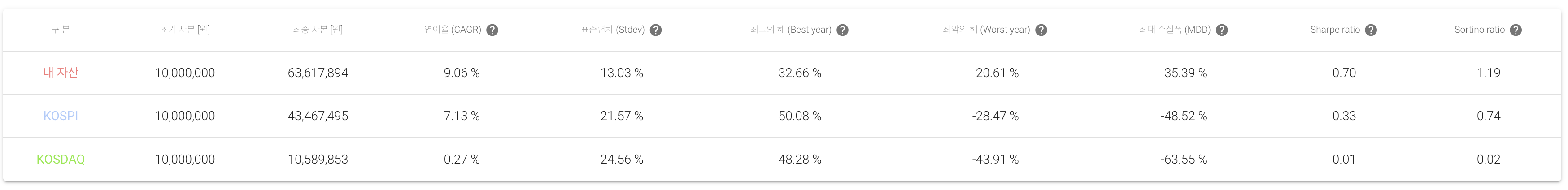

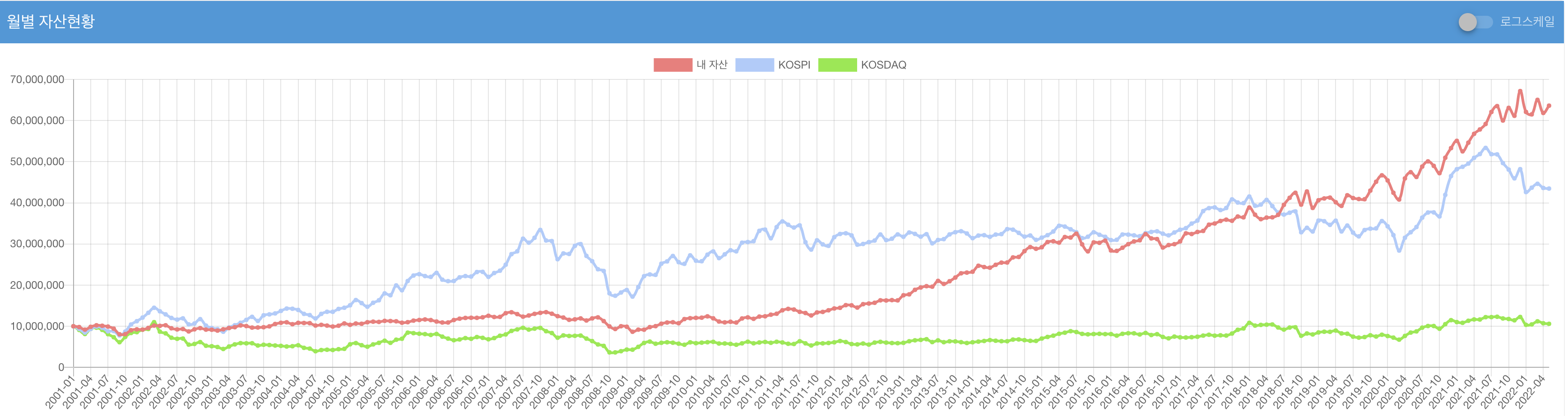

만약 1,000만원을 2001년에 XLV에 투자하고 배당금을 재투자하여 지금까지 보유했다면 1,000만원은 63,617,894원으로 불어났을 것입니다. 코스피에 투자하는 것도 훌륭한 전략이었겠지만 XLV는 최대손실폭 즉, MDD가 -35.39%로 코스피 -48.52%에 비해 낮고, 연환산수익률(CAGR)이 9%로 코스피에 비해 2% 가량 높습니다.

이것이 바로 포트폴리오에 XLV를 포함하는 것을 적극 추천할 수밖에 없는 이유입니다.

5년 수익률 기준으로 XLV는 1,107개의 해외 ETF 가운데 99위에 랭크되었습니다. 저변동성에도 불구하고 상위 10%에 드는 수익률을 기록한 ETF인 것입니다. 즉, 동 ETF는 Low Risk, High Return을 추구할 수 있는 투자상품이라고 볼 수 있겠네요.

2. XLV 심층 탐구

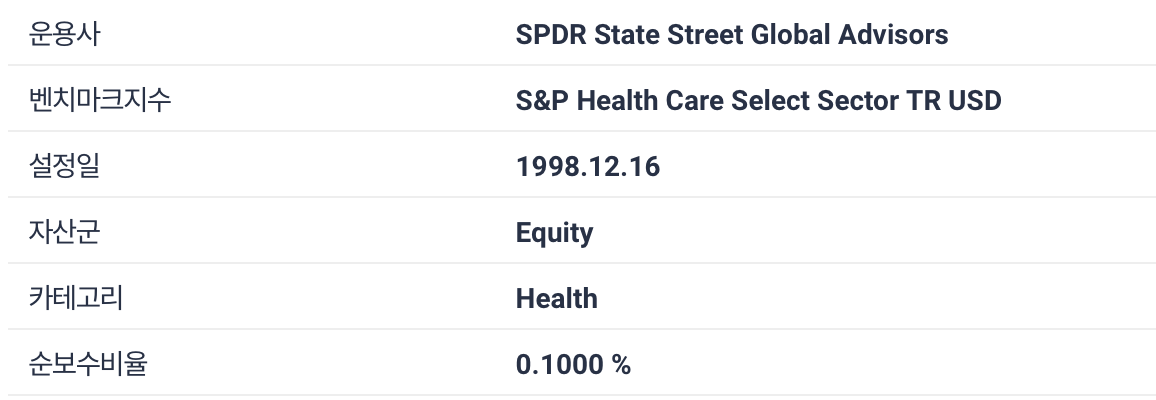

XLV는 1998년 12월에 출시되었으며,시가총액 47.2조원, 운용자산 46.2조원에 이르는 대형 ETF입니다.

운용수수료는 0.10%로 저렴한 편입니다.

XLV의 포트폴리오를 살펴보겠습니다. 존슨앤존슨, 화이자와 같이 친숙한 기업도 있고, 브리스톨마이어스, 일라이릴리 등 처음 들어보는 기업도 있네요.

67개의 보유종목 가운데 상위 10종목의 비중이 50%가 넘는만큼 상당히 집중투자를 하고 있는 모습입니다.

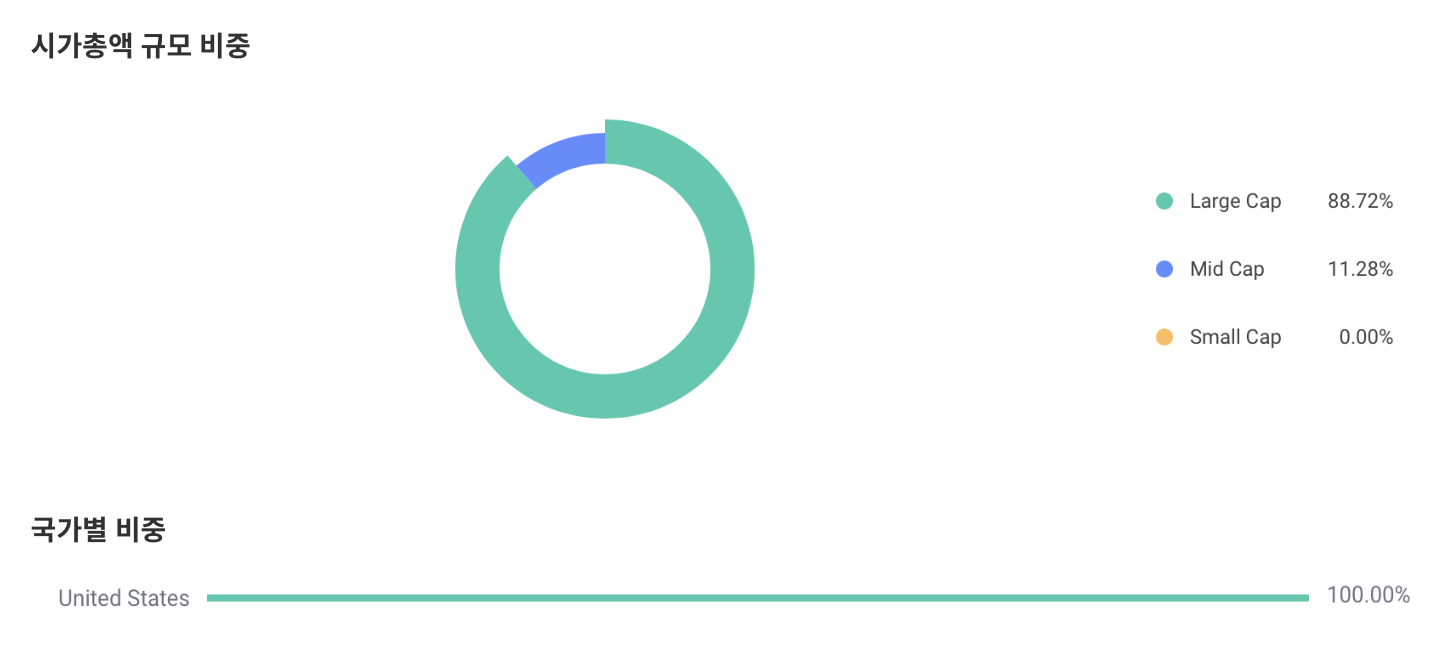

시가총액이 $50억 달러 이상인 라지캡의 비중이 88.72%, 시가총액이 $10억-$50억 달러 미만인 미드캡의 비중이 11.28%를 차지하고 있고, 시가총액이 $10억 미만인 스몰캡은 전혀 담고 있지 않다는 점이 특징적입니다.

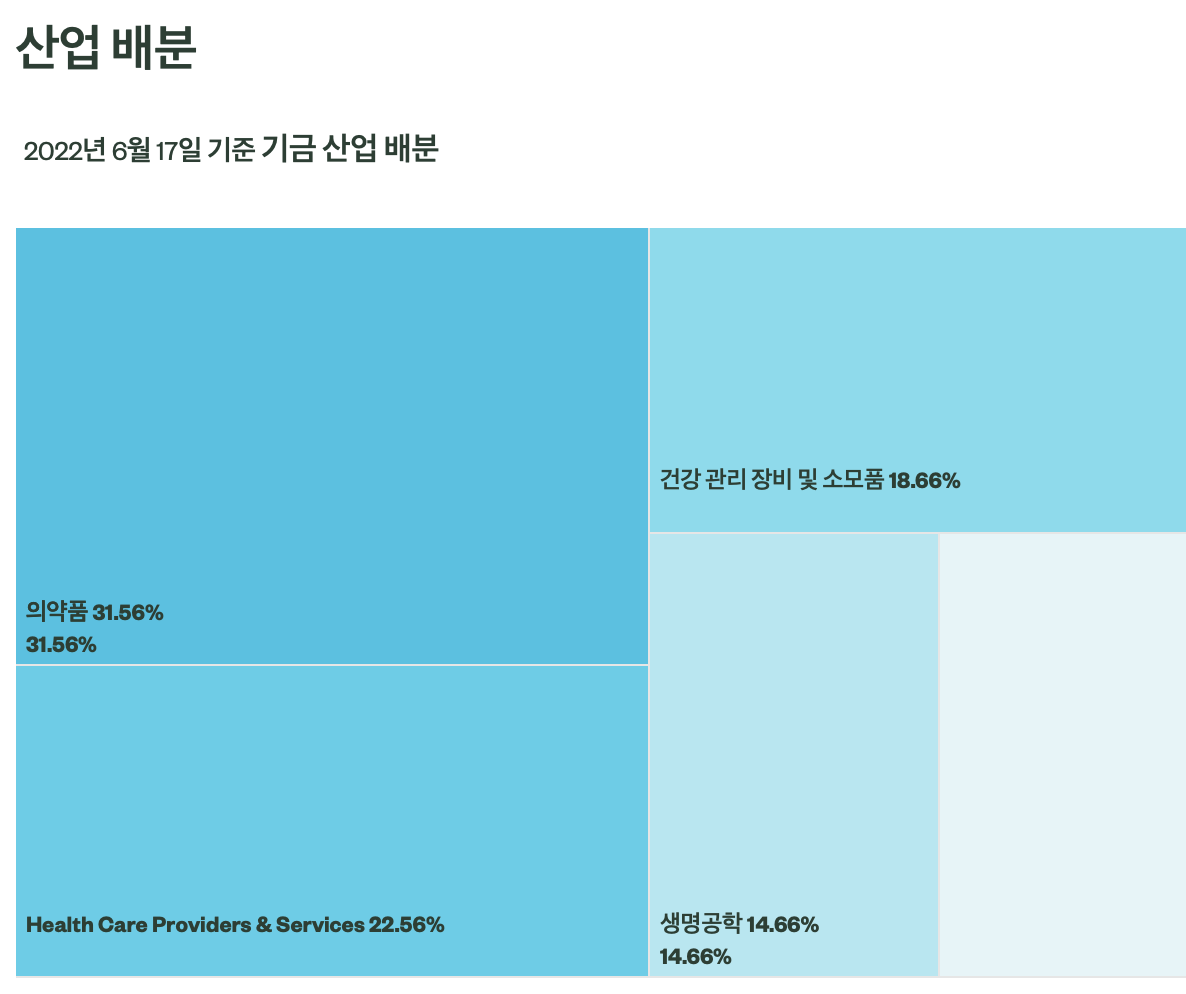

제약사의 비중이 31.56%로 가장 높고, 의료서비스 제공 및 서비스 기업의 비중이 22.56%로 그 뒤를 잇는 모습입니다.

건강관리 장비와 생명공학 기업도 포함되어 있는만큼 헬스케어 시장 전반에 투자하는 것으로 이해하면 되겠습니다.

3. 총평

앞서 이야기한 것처럼 헬스케어 시장은 계속해서 성장할 가능성이 매우 높은 산업입니다. 다만, 현직 종사자가 아니기 때문에 어떤 기업이 차별화되는 기술력을 지니고 있는지, 어떤 비즈니스 모델을 가진 기업이 성공할지와 같은 의사판단이 어렵다는 문제가 있습니다.

이럴 때 필요한 것이 ETF를 통한 분산투자입니다. 저처럼 잘 모르는 산업에 투자하고 싶지만 해당 산업에서 옥석을 가릴 여력이 없다면 ETF를 통해 해당 섹터 전반에 투자하는 것도 좋은 전략이 될 수 있습니다.

'해외주식' 카테고리의 다른 글

| [해외주식] 테슬라 슈퍼차저, 일반 전기차에도 공유!(테슬라 주가 전망) (0) | 2022.07.27 |

|---|---|

| [해외주식] 한 배에 탄 넷플릭스와 마이크로소프트 (0) | 2022.07.26 |

| [해외주식] 향후 헬스케어 시장에 대한 전망 (0) | 2022.06.02 |

| [해외주식] 인플레이션이 높았던 1970년대, 가장 좋았던 투자 대상은? (0) | 2022.05.25 |

| [해외주식] 2022년 하반기 글로벌 주식시장 전망 (2) | 2022.05.23 |