[리포트요약] 하워드 막스 최신 메모 요약 : Sea Change(지난 40년과는 전혀 다른 시장이 온다)

안녕하세요 노아의 부자연구소입니다.

하워드 막스(Howard Maks)는 오크트리 캐피털의 회장으로 저명한 원로 투자자 가운데 한 분입니다.

하워드 막스는 중요한 시기마다 자신의 생각을 정리하여 메모 형태로 메시지를 남기는데, 이 메모는 워렌버핏이 가장 먼저 읽고, 월스트리트의 펀드 매너지들도 참고한다는 말이 있을 만큼 그의 메모는 투자자들에게 중요한 영향력을 끼치고 있습니다.

제가 거시적인 시각에서 인사이트를 얻고 싶을 때 주로 참고하는 소스는 하워드 막스의 투자 메모, 빌 게이츠의 블로그가 있는데요, 오늘은 하워드 막스의 최신 메모 내용을 분석하는 시간을 가져보려고 합니다 !!

1. Sea Change의 뜻

22년 12월 메모의 제목은 Sea Change. 그 뜻은 완전한 변화, 급격한 태도/목표의 방향성 변화 등 '엄청난 변화'라는 의미입니다.

하워드 막스는 53년의 투자 경험 중 이미 두 번의 Sea Change를 목격하였으며 본인이 지금 세 번째 변화의 기로 위에 서 있는 것 같다고 말합니다. 많은 전문가들이 강조하듯 앞으로 우리가 경험할 세상은 미국과 중국의 패권싸움, 기후위기, AI, 메타버스 등의 전례없는 이벤트로 인해 완전히 달라질 것입니다. 하워드 막스 역시 앞으로의 세상이 지난 40년과 완전히 다를 것이라고 강조하고 있습니다.

2. 첫 번째 Sea Change(1970s)

1969년에는 Nifty Fifty로 불리는 주식들이 있었습니다. 당시 Nifty Fifty는 가장 빠르게 성장하던 기업들로 지금으로 치면 FAANG과 같은 빅테크 기업들과 비교할 수 있겠습니다. 하지만 1969년으로부터 5년이 지난 1974년에 Nifty Fifty는 90% 이상 주가가 하락했습니다. 최고의 기업인 것처럼 보이던 기업들도 영원히 성공적인 투자처일 수는 없던 것이죠.

달리 이야기하면 이들 Nifty Fifty 기업들의 적정 가격 대비 수 십퍼센트 이상의 가치를 투자자들이 임의로 부여한 것이라고 할 수 있습니다. 하지만 주식시장과 달리 당시 채권시장은 상대적으로 보수적이었습니다. 그때까지는 Risk(원금 손실 위험)와 Return(이자 수익률)이라는 개념보다 "BB등급 이하의 채권들은 정크(쓰레기)니까 사면 안돼!!"라는 생각이 지배적이었습니다.

이런 채권 투자자들의 성향은 1970년대 중반, 마이클 밀컨과 몇몇 투자자들이 "가격만 적당하다면 더 큰 리스크도 감당할 수 있다"는 생각을 가지기 시작하면서 완전히 바뀌었습니다. 채권 투자자들이 이전보다 리스크가 큰 채권들도 보유하기 시작한 것입니다.

채권 투자자들의 사고방식의 변화는 자본시장에 굉장한 변화를 불러왔습니다. 더 위험한 채권을 사주는 투자자들이 등장하면서 규모가 작은 기업들도 채권 발행을 통해 마련한 현금으로 자신들보다 더 큰 회사들을 살 수 있게 된 것이죠. 바로 이게 LBO(leveraged buyout) 사모펀드의 시작이었습니다.

당시 하워드 막스가 목격한 첫 번째 Sea Change는 바로 투자자들의 마음가짐의 변화였습니다. 즉, "Risk는 무조건 피해야만 하는 것이 아니라 Risk 대비 Return의 관점에서 접근해야 한다"는 태도가 투자자들 사이에 퍼지기 시작한 것입니다. 예를 들어, 채권은 무조건 BB등급보다 높은 투자 등급의 채권만 보유해야 해"에서 "충분한 수익만 얻을 수 있다면 더 위험한 채권도 사야 해!"와 같은 생각을 가지게 된 것이죠.

3. 두 번째 Sea Change(1980s)

하워드 막스가 첫 번째 Sea Change를 목격했던 1973년에는 중동지역에서 촉발된 오일 쇼크로 전 세계의 석유 가격이 급등하며 물가가 빠르게 상승했습니다. 1974년에는 CPI(소비자물가지수)가 전년 대비 11%나 상승하였고, 1975-1978년에는 6%~9% 수준의 물가상승을 이어가며 안정되는 듯 하였으나 1979년에는 다시 11.4%, 그리고 1980년에는 13.5%까지 물가가 다시 급등했습니다.

그 배경에는 인플레이션에 대응할 수 있을 만큼 급여 인상을 요구하는 노동조합이 있었습니다. 펜데믹 이후 2년간 이어진 노동자 강세의 노동시장에서 목격된 것처럼 1970년대 후반에도 노동시장의 임금이 빠르게 증가하였고, 오른 임금이 다시 인플레이션을 가중시키는 악순환에 빠지게 된 것입니다. 장기간 지속되던 인플레이션은 모두가 알다싶이 폴 볼커 당시 연준 의장이 하루아침에 기준금리를 20%로 올리면서 마무리 되었고 1983년에는 CPI 상승률이 3.2%까지 내려오게 되었습니다.

이 시기를 기점으로 40년간 세계는 과거 역사에서 찾아볼 수 없을만큼 금리가 낮은 저금리 시대로 진입하게 되었는데, 이것이 바로 두 번째 Sea Change(오일쇼크->인플레이션->초고금리=>40년 간의 저금리 시대)입니다.

하워드 막스는 첫 번째, 두 번째 Sea Change를 경험하며 투자자들의 마음가짐이 완전히 바뀌었다고 합니다. 그는 첫 째, 투자자들 사이에는 낙관주의가 지배적인 위치를 차지하게 되었고 둘째, 더욱 더 공격적인 투자 포트폴리오를 사용하게 되었으며 그 결과로, 40년 간 미국 주식시장이 대 호황기를 맞이하였다고 생각합니다. 실제로 1980년 이후 40년간 S&P500 지수는 연 평균 10% 상승하는 엄청난 기록을 달성하였습니다.

하워드 막스는 주가지수가 엄청난 상승을 기록할 수 있었던 배경에는 세계화, 기술발전에 따른 생산성 향상 등이 있지만 가장 중요했던 것은 아마도 낮은 금리일 것이라고 말했습니다. 낮은 금리가 경제에 가져온 혜택을 살펴보면,

- 더 저렴한 자본 비용(이자비용)으로 투자 가능

- 채권자보다 채무자가 유리한 위치

- 낮은 자본 비용으로 기업들은 높은 성장 지속 가능(차입->설비투자&기술개발)

- 채권 수익률이 낮아지며 주식시장으로 자금이 대거 유입

- 자산가격이 상승하며 모두가 스스로를 부자라고 여겨 예전보다 더 많이 소비

- 상승하는 자산 가격과 낮은 금리는 대출을 받아 자산을 구입하기에 적합한 환경(ex. 자산수익률 6%,금리 2% => 마진 4%)

4. 세 번째 Sea Change(2022년)

하워드 막스는 서브 프라임 모기지 사태가 진정된 2009년~2020년을 가장 금리가 낮았던 시기로 정의하고 있으며, 이는 2008년말 연준이 서브 프라임 모기지로 인해 침체에 빠진 자국 경제를 살리기 위해 기준금리를 0%로 낮추고 양적 완화를 통해 시장에 유동성을 강제로 주입한 것으로부터 시작되었습니다.

양적완화와 초저금리 시대는

- 채권과 기타 안전자산이 아닌 위험자산에 대한 선호를 높였고

- 강한 경제 성장과 낮은 금리는 기업들의 수익률을 높였으며

- 실제 경제 위기에 비해 단기간에 경제 회복을 이뤄내며 FOMO(Fear Of Missing Out) 현상을 만들어 냈습니다

- 그 결과, 2009년부터 2020년까지 S&P500은 연평균 16% 상승이라는 유례없는 대기록을 달성할 수 있었습니다.

결과적으로, 2009~2020년까지 미국은 가장 긴 회복기와 Bullish Market(강세장)을 경험했습니다. 그리고 코로나19 바이러스로 인한 펜대믹 시기에 연준은 2009년에 사용했던 것과 정확히 똑같은 방식을 사용했고 S&P500은 2년도 되지 않은 기간에 114% 상승할 수 있었습니다.

그런데, 모든 경제 상황이 2021년부터 변하기 시작했습니다. 모두가 외부활동을 줄이며 저축을 늘렸고, 정부가 살포한 막대한 지원금으로 인해 시중에 풀린 막대한 유동성으로 인해 시민들의 구매력은 급상승한 반면 공급망 붕괴로 인해 재화의 공급이 감소하며 인플레이션이 시작된 것입니다. 엎친데 덮친 격으로 연준은 이러한 인플레이션이 일시적인 것으로 보고 계속해서 양적완화를 통해 유동성을 공급하고 낮은 금리를 유지했습니다.

그러던 중 2021년 후반, 연준은 인플레이션이 쉽게 사그라들지 않을 것이란 것을 깨닫고 빠르게 금리를 인상하며 시중 유동성을 흡수하기 시작했습니다(테이퍼링). 그 이후는 모두가 알다시피 금리가 오르며 투자자들이 위험자산(주식, 특히 성장주와 신흥국 주식)이 아닌 채권과 예적금에 몰리게 되었고 주가는 하락하였으며 러시아의 우크라이나 침공에 따른 공포가 시장을 지배하며 주식시장은 더 많이 하락하게 되었습니다.

높은 대출금리와 낮은 소비심리는 기업들이 파산에 대한 두려움을 느끼게 하였고 새로운 사업에 대한 투자계획도 철회하거나 규모를 축소하도록 만들었습니다.

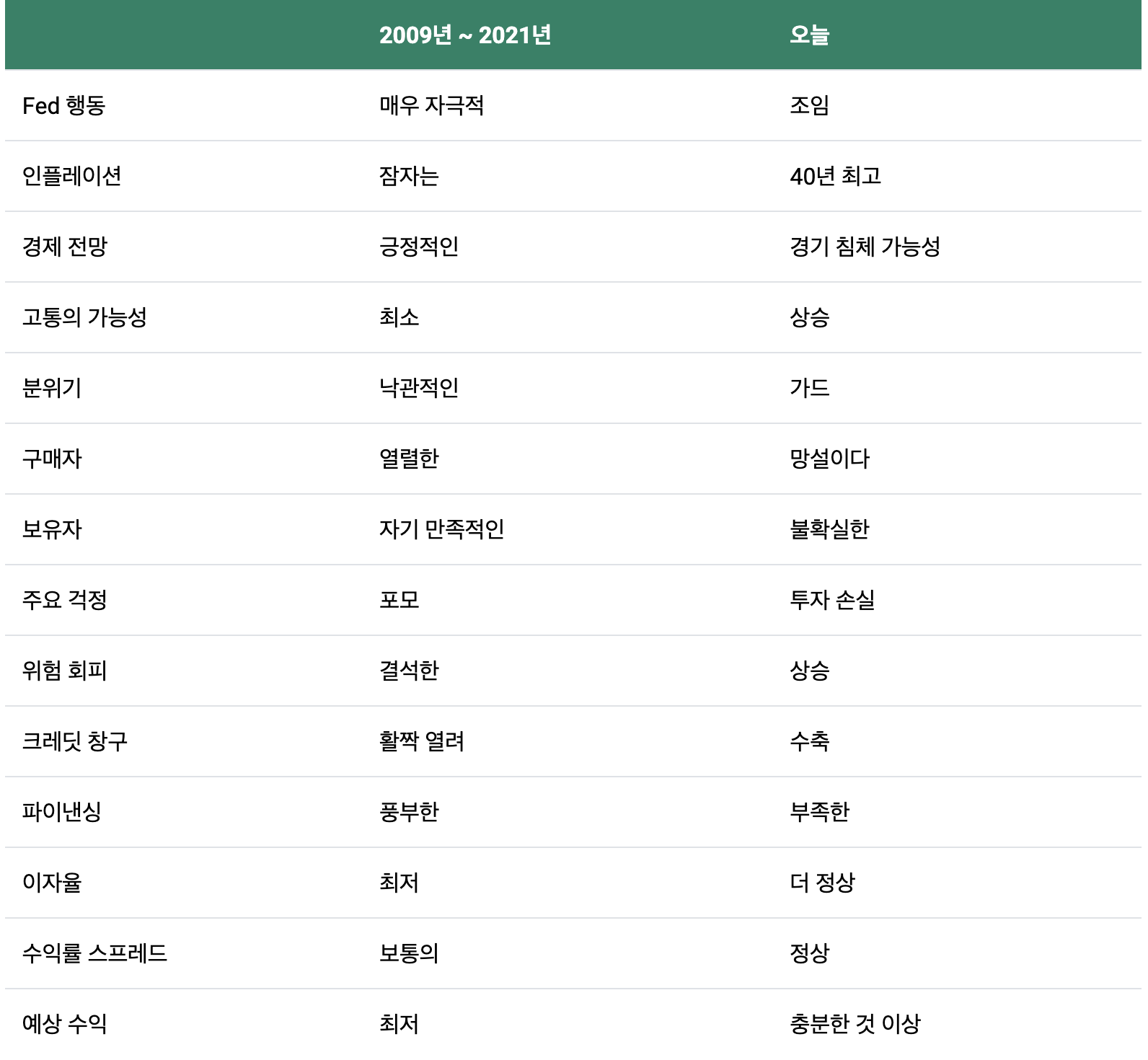

위 표를 보면 2009~2021년과 2021년 이후의 자본시장 분위기가 얼마나 다른지 알 수 있습니다.

5. 그렇다면 미래는?

투자자들은 인플레이션이 진정되고 있기 때문에 연준이 피봇(방향 전환)을 준비하면서 다시 금리를 낮출 것이라고 믿는 것처럼 보입니다. 이에 경기침체는 없을 것이고, 경제는 다시금 대호황을 누릴 것이라는 분위기가 다수를 차지하는 것과는 다르게 하워드 막스는 조금 다른 생각을 가지고 있습니다.

- 노동시장은 아직 구인수요가 강하기 때문에 임금이 계속 오르고 경제가 아직 성장하고 있기 때문에 인플레이션이 잡힐지 걱정된다

- 세계화(Globalization)이 미중 갈등으로 끝나면서 공급측의 도움으로 물가 안정을 기대하기 어려울 것이다. 예를 들면, 중국산 제품의 수입으로 지난 25년간 소비재의 가격이 40% 하락하였고, 매년 미국에서 0.6% 물가를 하락시켰다

- 금리 인상을 천천히 할 수는 있지만 금리를 단기간에 낮출 수는 없을 것이다. 연준은 시장의 신뢰를 다시 한 번 훼손할 수는 없다

- 2008년 이후에 경제활동을 시작한 투자자들이나 과거를 기억하지 못하는 사람들은 지금의 금리가 높다고 생각할 수 있지만 조금만 길게 보면 지금의 금리는 전혀 높지 않고 딱히 내려가야만 하는 이유는 없다. 예전에는 금리가 더 높았고 그게 자연스러웠다

- 연준은 금리를 위기가 닥쳤을 때 어느 정도 내릴 수 있는 수준으로 유지하고 싶어하기 때문에 최소 2.5%의 금리는 유지할 것이고 0%로 낮추는 일은 없을 것이다

따라서 하워드 막스는 앞으로 몇 년간 금리는 0~2%가 아닌 2~4%에 머물 것이라고 예상합니다. 인플레이션은 40년 만의 최고치를, 금리는 13년 만의 최고치를 갱신한 만큼 앞으로의 경제는 시장의 기대보다 힘들 것이라고 합니다.

하워드 막스는 이 메모를 마무리하며 "경제가 어디로 갈지는 아무도 모르지만 우리가 어디에 있는지는 항상 알고 있어야 한다"고 강조했습니다. 그의 경제에 대한 예측이 틀렸고 투자자들이 옳을 수도 있지만 지금 경제가 처한 상황만큼은 확실히 이해하고 있어야 그에 맞는 적절한 의사결정을 내릴 수가 있겠죠.

개인적으로는 예전과 완전히 다른 거시경제 흐름이 다가오고 있다는 그의 말에 공감하며, 지난 40년간 성공적이었던 투자 방식에 있어서도 변화가 있어야 한다고 생각합니다. 모두가 당연하게 생각하는 것들에 대해 계속해서 비판적으로 생각하고 고민해봐야겠다는 결심을 하게 되었습니다. 특히, 주식 투자를 할 때 백테스팅을 돌려보고 그 결과가 나쁘지 않다면 매수하는 경향이 있는데, 앞으로는 과거의 성공이 미래의 성공을 보장하지 않을 수도 있다는 것을 알게 된 만큼 조금 더 다양한 관점에서 기업분석을 해야 겠다는 생각을 하게 되었습니다.

하워드 막스의 투자 메모를 보면, 레이 달리오의 '변화하는 세계질서'의 내용과 유사한 부분이 꽤 많은 것 같습니다.

넓은 관점에서 거시경제를 바라볼 수 있어서 참 좋았던 하워드 막스의 메모였습니다.

모두 연휴 즐겁게 마무리 하시길 바랍니다

(본문 링크)

https://www.oaktreecapital.com/insights/memo/sea-change

Sea Change

Opens in a new window Opens an external site Opens an external site in a new window

www.oaktreecapital.com